A Reforma Tributária necessária que ninguém quer fazer

Foto: Arquivo ABr

A tributação sobre o consumo da população é uma das cargas que mais pesam nas classes média e baixa

Foto: Arquivo ABr

Às portas de novas eleições gerais, o Brasil mantém o foco em discussões sobre corrupção, enquanto as soluções de mazelas históricas ainda não entraram no debate. O abismo que separa ricos e pobres, talvez uma das maiores delas, não será resolvido com a eleição, e nem nos próximos quatro anos. Mas um estudo lançado neste mês de agosto, resultado de um diagnóstico prévio levado a cabo por 42 pesquisadores de diferentes instituições acadêmicas e áreas do conhecimento, ajuda a mostrar o caminho. Parte do movimento Reforma Tributária Solidária, o documento Reforma Tributária Necessária: Propostas para o Debate, propõe, em 80 páginas, medidas concretas para um redesenho do sistema tributário brasileiro, de forma a diminuir as desigualdades e alavancar o consumo, induzindo o crescimento e atrelando todas as medidas ao financiamento da proteção social. O modelo tributário brasileiro vai no sentido oposto. Distorções na tabela do imposto de renda, profusão de renúncias fiscais, medidas como a isenção sobre lucros e dividendos e taxação excessiva do consumo fazem com que no Brasil os muito ricos paguem pouco e os pobres sustentem o sistema e um Estado que retorna pouco aos que contribuem com muito e muito aos que pagam pouco

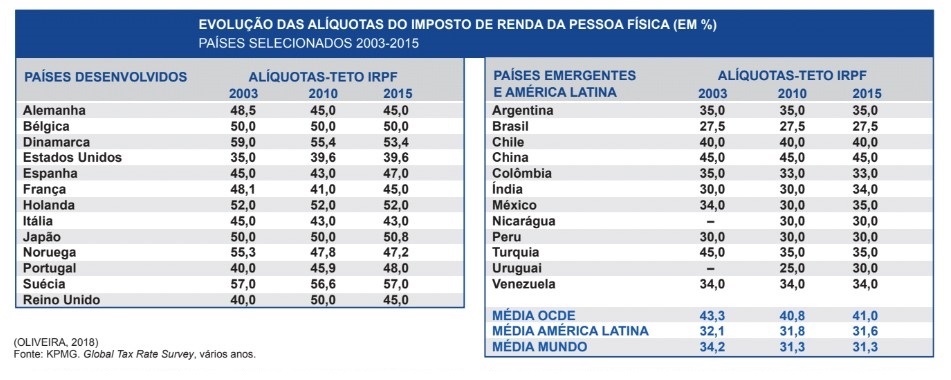

“O Brasil é um ponto fora da curva no mundo capitalista desenvolvido porque, em geral, nele, o sistema tributário está ancorado na tributação direta, que incide sobre a renda, o patrimônio e as transações financeiras. Secundariamente, incide sobre o consumo. Em nosso país isso é colocado de ponta cabeça: metade de nossa arrecadação é sobre o consumo. Já aquela sobre a renda e o patrimônio é muito pequena”, assinala o professor do Instituto de Economia da Unicamp e pesquisador do Centro de Estudos Sindicais e do Trabalho (Cesit-IE) da Universidade, Eduardo Fagnani, que coordena os trabalhos. proposta se baseia em duas premissas. A primeira é a da ampliação da progressividade do sistema, de forma a aumentar as receitas da tributação direta e, em função desse ganho, reduzir a tributação sobre o consumo. A segunda é tentar aproximar o novo sistema brasileiro da média dos 37 países que integram a Organização para a Cooperação e o Desenvolvimento Econômico (OCDE). Em sua maioria, os membros da OCDE possuem PIB per capita e Índice de Desenvolvimento Humano (IDH) elevados. Dos 37, três são considerados como de renda média alta. Os demais são de renda alta.

O documento lançado em julho é a segunda parte dos trabalhos do movimento, uma iniciativa que partiu da Associação Nacional dos Auditores Fiscais da Receita Federal (Anfip) e da Federação Nacional do Fisco Estadual e Distrital (Fenafisco), e a qual se juntaram instituições como o Dieese, o Instituto de Justiça Fiscal e a Oxfam Brasil. A primeira, intitulada A Reforma Tributária Necessária, traz nada menos do que 804 páginas de diagnóstico.

Um sistema perverso que simplifica para não mudar

O mais surpreendente é que o problema da proposta está longe de ser sua viabilidade técnica. O que tende a torná-la pouco palatável aos olhos de um público em sua maioria desinformado ou ante uma minoria que não tem interesse em que prospere é justamente o tema sobre o qual se debruça: a tortuosa e bem pouco justa estrutura tributária do país. Primeiro, porque em função de alterações que foram deformando o sistema, e que beneficiam os muito ricos, hoje quando se fala em alterar regras para impostos, os contribuintes associam isso diretamente a uma mordida ainda maior em seus bolsos. Segundo porque, afinal, apesar de o tema ser objeto de discussão há décadas, a quem interessa realizar uma Reforma Tributária de verdade, que, entre outros pontos, mexa na tributação sobre a renda e sobre o consumo, em um país onde um grupo restrito a seis bilionários concentra a mesma riqueza que os 100 milhões mais pobres? Ou onde as renúncias fiscais superam os gastos federais com saúde e educação?

“Nas últimas décadas a reforma tributária brasileira, ditada pelo mercado, virou sinônimo de simplificação do sistema. Como se substituir vários tributos por um ou por poucos tributos fosse resolver os nossos problemas. Fazemos um contraponto duro a essa visão. O sistema brasileiro de tributação é cronicamente perverso. Por isso, não basta simplificar, é necessário reformar a totalidade dos componentes: o que significa reformar o imposto de renda da pessoa física, o da pessoa jurídica, a tributação sobre transações financeiras, sobre o patrimônio, sobre os serviços e a folha de salários”, adianta Fagnani.

Apesar disso, é a simplificação do sistema o mote da proposta de Reforma Tributária que está em debate no Congresso, com relatoria do deputado Luiz Carlos Hauly (PSDB/PR). O texto prevê a extinção de diversos tributos federais, do ICMS estadual e do ISS (municipal), com a criação, em seu lugar, de dois impostos, um sobre valor agregado e outro sobre alguns bens e serviços. Não há, porém, previsão de mudança que possa aumentar a taxação sobre renda e patrimônio no topo da pirâmide, ou indique a adoção de faixas que diminuam a diferença na taxação dos muito ricos.

Enquanto isso, entre os países para os quais existem dados disponíveis, o Brasil é o que mais concentra renda no 1% mais rico, sustentando o terceiro pior Índice de Gini na América Latina. Em relação à renda, o 1% mais rico da população recebe, em média, mais de 25% de toda a renda nacional, e os 5% mais ricos abocanham o mesmo que os demais 95%. Os dados, compilados a partir de diferentes trabalhos e pesquisas, constam no relatório A Distância que nos Une – Um Retrato das Desigualdades Brasileiras, publicado pela Oxfam Brasil no ano passado.

Alteração da tabela do imposto de renda

Uma das principais propostas do estudo Reforma Tributária Necessária é a da mudança no imposto de renda das pessoas físicas. Conforme o que está sendo apresentado pelos pesquisadores, é possível aumentar a fatia de contribuintes isentos e, ao mesmo tempo, obter um incremento de R$ 180 bilhões na arrecadação. Hoje no Brasil existem 27 milhões de declarantes. A proposta é de que o percentual de isentos alcance 13,5 milhões, ou seja, 50% do total, por meio de uma alteração específica: isentar quem recebe até cinco salários-mínimos mensais. Acima disso, a proposta é reduzir alíquotas para mais 42% dos declarantes, por meio da redução da alíquota atual, de 27,5%, para alíquotas em uma escala que varia de 10% a 20%. Outros 5% seguem na mesma faixa de tributação na qual se enquadram atualmente. E aproximadamente 3% dos declarantes, que na prática hoje recebem entre 40 e 360 salários-mínimos mensais, passarão a pagar mais imposto.

Os dados agregados das declarações do IRPF revelam que atualmente o imposto é progressivo até a faixa dos que recebem de 30 a 40 salários-mínimos mensais. Acima, o imposto acaba se tornando regressivo, em função, principalmente, da desoneração da tributação sobre lucros e dividendos recebidos por pessoas físicas, sócios e acionistas de empresas. Devido a essa regra, para declarantes do IRPF com renda mensal bruta superior a 160 salários-mínimos, por exemplo, a parcela dos rendimentos isentos de tributação é igual ou superior a 80% do total.

Arte: Bold Comunicação

Arte: Bold Comunicação

DADOS DA DESIGUALDADE – Conforme os números divulgados em 2017 no Relatório de Desenvolvimento Humano (RDH), elaborado pelas Nações Unidas, o Brasil é o décimo país mais desigual do mundo. O levantamento usa como referência o chamado Índice de Gini. Também no ano passado, os pesquisadores Pedro Herculano Guimarães Ferreira de Souza e Marcelo Medeiros, do Ipea, publicaram o estudo A concentração de Renda no Topo no Brasil, 2006-2014. Após cruzar dados de pesquisas domiciliares e tributários, eles concluíram que a concentração de renda entre os mais ricos é ainda mais elevada do que se pensava, e que pouco mudou entre 2006 e 2014.

FHC extinguiu 15% sobre lucros de acionistas e donos de empresas

A benesse ocorre desde que, em 1995, no primeiro governo Fernando Henrique Cardoso (PSDB), foi extinto o tributo de 15% sobre lucros e dividendos recebidos por donos e acionistas de empresas. À época, a justificativa utilizada foi a de atrair investimentos e evitar que o lucro, tributado na empresa, fosse taxado novamente quando convertido em renda pessoal. Passados quase 25 anos, a medida segue polêmica e a volta do imposto é uma discussão recorrente. Mas, até agora, nada mudou.

Foto: Centro de Memória BM&FBOVESPA

Centro de Operações da Bolsa de Valores de São Paulo

Foto: Centro de Memória BM&FBOVESPA

Em 2015, trabalho dos economistas Rodrigo Orair e Sérgio Gobetti, do Instituto de Pesquisa Econômica e Aplicada (Ipea), apontou que o governo podia ter uma arrecadação extra de R$ 43 bilhões ao ano caso a cobrança fosse retomada. A conclusão consta no estudo de ambos, Progressividade Tributária – A Agenda Esquecida, que venceu naquele ano o XX Prêmio Tesouro Nacional de monografias sobre Finanças Públicas. O texto conclui que o Brasil pode ser descrito como um tipo de paraíso tributário para os muito ricos, por combinar uma das maiores taxas de juros do mundo, baixo nível de tributação sobre aplicações financeiras e a rara fórmula que isenta a distribuição de dividendos de imposto de renda na pessoa física.

Recentemente, os dois pesquisadores publicaram novo estudo, intitulado Reforma Tributária: Princípios Norteadores e Propostas para Debate, em que argumentam que a volta da aplicação da taxa de 15%, sozinha, não resolve o desalinhamento de alíquotas, e defendem a adoção de um modelo dual. Grosso modo, o modelo integra IRPJ e IRPF, dá um tratamento mais isonômico às diversas fontes de rendas e elimina incentivos a fenômenos de transfiguração de renda (como a conhecida pejotização brasileira), tributando os chamados retornos “em excesso”.

A proposta levada a cabo pelas entidades de auditores fiscais, por sua vez, inclui, além da mudança na tabela do IRPF e do fim da isenção sobre lucros e dividendos, também tributação sobre o patrimônio, mudanças na carga sobre rendimentos financeiros e alterações no imposto de renda da pessoa jurídica. Juntas, as alterações geram um incremento de R$ 400 bilhões na arrecadação. “A partir disso é possível reduzir em cerca de R$ 350 bilhões a tributação indireta, que é o que torna o sistema tributário regressivo, e nos aproximarmos muito do padrão dos países da OCDE. É absolutamente factível do ponto de vista técnico reduzir a participação da tributação sobre o consumo, que hoje é 50% da carga tributária, para 35%”, assegura Fagnani.

Arte: Bold Comunicação

Arte: Bold Comunicação

RENÚNCIAS FISCAIS – Em 2018, conforme já estimado pela Receita Federal, a União deverá conceder R$ 283 bilhões em renúncias fiscais, o equivalente a 4% do PIB. O valor supera em muito o orçamento federal para a Saúde: R$ 131,4 bilhões. Ou para a Educação: R$ 107,5 bilhões. E não é novidade. Em 2015, por exemplo, os R$ 282 bilhões em renúncias fiscais superaram tudo o que foi gasto na esfera federal com Educação (R$ 94 bilhões), Saúde (R$ 93 bilhões), Assistência Social (R$ 71 bilhões), Transporte (R$ 14 bilhões) e Ciência e Tecnologia (R$ 6 bilhões) no ano anterior.

GRANDES FORTUNAS – O trabalho levado a cabo a partir da iniciativa da Anfip e a Fenafisco acabou por relativizar o peso da taxação sobre grandes fortunas, apontada em debates sobre a Reforma Tributária como uma mudança de grande impacto. Sem entrar no mérito da justiça social, as projeções financeiras feitas pelos pesquisadores do movimento apontam para um incremento de R$ 30 bilhões na arrecadação.