A necessária reforma do modelo tributário

Foto: Fernando Frazão/Agência Brasil

“Uma das principais aberrações do modelo tributário brasileiro é a isenção de tributos para lucros recebidos por sócios. Em 2017, o banco Itaú apresentou um lucro bruto de R$ 67 bilhões e distribuiu quase R$ 20 bilhões a acionistas, os quais, devido à isenção na distribuição de lucros aos sócios, não tiveram que pagar um centavo sequer sobre essa fortuna”

Foto: Fernando Frazão/Agência Brasil

Muito se fala sobre a necessidade de realizar uma reforma tributária no Brasil, porém, poucos conhecem a estrutura do modelo tributário e a sua característica de regressividade, que faz com que os mais pobres paguem proporcionalmente muito mais que os ricos. Muitas pessoas também não sabem responder porque, apesar do peso dos tributos, é tão deficitária a contrapartida em serviços públicos de qualidade para toda a população.

Vamos a um breve diagnóstico do atual modelo tributário e a necessidade urgente de reforma que corrija suas injustificáveis distorções.

É um dos mais desiguais do mundo. Em relação ao Produto Interno Bruto (PIB), temos uma carga de cerca de 33%, porém, essa carga recai de forma desigual sobre os diversos grupos econômicos: a incidência de tributos sobre o consumo (bens e serviços) e sobre a classe trabalhadora (folha de salários) é muito mais relevante, respondendo por quase 75% de toda a arrecadação do país; os tributos que incidem sobre a renda respondem por menos de 20% do bolo arrecadado e os tributos sobre o patrimônio (propriedades urbanas e rurais, veículos) contribuem com menos de 5%, e sobre transações financeiras apenas 1,66%, quase nada!

Esse fato desrespeita o princípio constitucional da “capacidade contributiva”, previsto na Constituição Federal, tendo em vista que o tributo incidente sobre o consumo – que responde por quase a metade de toda a arrecadação – onera da mesma forma o rico e o pobre. Por exemplo, um mendigo que juntar moedas e adquirir um pacote de macarrão estará contribuindo na mesma medida que um milionário que porventura adquirir o mesmo produto.

Assalariados de baixa renda que destinam todo o seu ganho à aquisição de produtos de primeira necessidade são, proporcionalmente, os mais onerados com o peso dos tributos.

Segundo dados da Receita Federal, a faixa de renda que mais paga tributos no Brasil é a de três a cinco salários mínimos. Enquanto isso, a carga tributária de quem ganha acima de 160 salários mínimos é praticamente nula. Quem ganha entre dois e três salários mínimos paga mais tributos do que aqueles que ganham mais de 60 salários mínimos. Tal injustiça não é um mero acaso, mas decorre da enorme distorção do modelo tributário brasileiro, que precisa ser urgentemente modificado.

Uma das principais aberrações é a isenção de tributos para lucros recebidos por sócios. Por exemplo, em 2017, o banco Itaú S/A apresentou um lucro bruto de R$ 67 bilhões e distribuiu quase R$ 20 bilhões a acionistas, os quais, devido à isenção na distribuição de lucros aos sócios, não tiveram que pagar um centavo sequer sobre essa fortuna.

Somente o Brasil e a Eslovênia mantêm essa injustificada isenção sobre lucros distribuídos. Será que o mundo todo está errado e somente esses dois países estão certos?…

Outros privilégios tornam o Brasil praticamente um paraíso fiscal para ricos:

– Baixa tributação sobre lucros exorbitantes, heranças, latifúndios, rentistas, bens supérfluos de luxo;

– ausência de cobrança de imposto sobre grandes fortunas, embora esteja prevista na Constituição Federal;

– não incidência de imposto sobre veículo quando se trata de itens de luxo como iates, lanchas, helicópteros e jatinhos;

– injustificadas isenções tributárias, como isenções sobre exportações (que ainda por cima recebem incentivos); isenções sobre remessas de lucros para o exterior; isenção sobre a distribuição de lucros, antes citada; isenção de Imposto de Renda sobre os ganhos dos estrangeiros com títulos da dívida interna; isenção de IOF para rentistas estrangeiros;

– aberração praticada somente no Brasil; uma jabuticaba: dedução dos juros sobre o capital próprio;

– incentivos fiscais equivocados: obras da Copa e obras no exterior;

– benesses tributárias, refinanciamentos e anistias a multinacionais, seguradoras e bancos, inclusive devedores da contribuição ao INSS.

A favor da concentração de renda

Em relação aos diversos entes federados, o modelo tributário também é injusto, pois concentra a arrecadação na esfera federal, que fica com cerca de 68% de tudo que é arrecadado no país. Os estados e o Distrito Federal ficam com 26% e os municípios com apenas 6%.

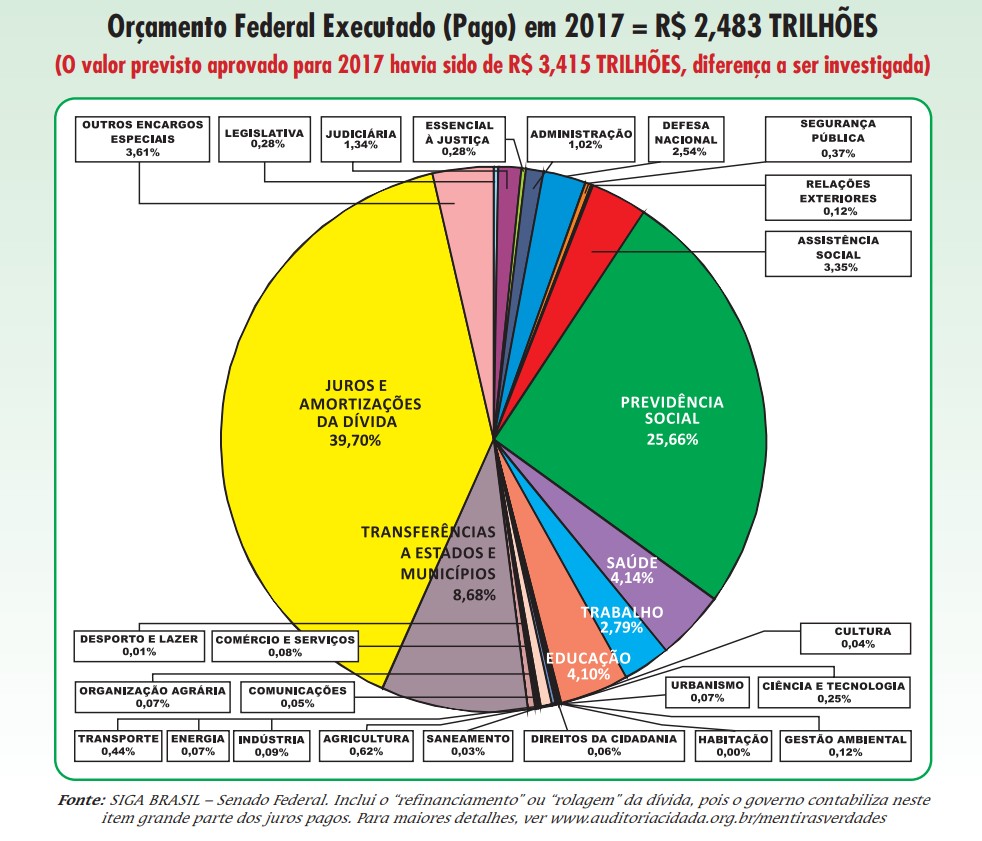

Devido a essa concentração da arrecadação na esfera federal, a União deve, de acordo com a Constituição, repassar parte dos tributos para os demais entes federados, o que se dá principalmente por meio dos Fundos de Participação dos Estados e Municípios. Em 2017, esse repasse a todos os 26 estados, Distrito Federal e mais de 5.500 municípios representou apenas 8,68% dos recursos do Orçamento Federal, enquanto a dívida pública absorveu cerca de 40%! Esse dado seria suficiente para outro longo debate sobre o Federalismo no Brasil.

Foto: reprodução

Foto: reprodução

Estes são apenas alguns exemplos que evidenciam o aleijão do atual modelo que, em vez de servir de veículo de distribuição de renda, torna a via tributária uma engrenagem a mais em favor da concentração da riqueza e da renda em nosso injusto país.

O resultado desse modelo tributário perverso – juntamente com o Sistema da Dívida e a política monetária suicida praticada pelo Banco Central (juros mais elevados do Planeta e redução do volume de moeda por meio de abusivas operações que remuneram a sobra de caixa dos bancos) – coloca o Brasil na vergonhosa situação de país mais injusto do mundo, onde a renda é a mais concentrada, pois apenas cinco indivíduos detêm a mesma renda que a metade da população mais pobre.

Apesar da escandalosa injustiça do modelo tributário brasileiro, a atual proposta de reforma tributária (PEC 293/04) que tramita no Congresso Nacional não resolve nenhum desses problemas. Pelo contrário. Pretende transformar importantes contribuições sociais (Cofins e Pis) em imposto, modificando a natureza desses tributos. Enquanto a arrecadação das contribuições sociais possui destinação vinculada pela Constituição à sua finalidade ligada à Seguridade Social (que compreende as áreas da Previdência, Saúde e Assistência Social), os impostos se destinam a um caixa único, e não podem ter destinação específica. Caso aprovada, essa PEC provocará um verdadeiro rombo ao orçamento da Seguridade Social, que não mais contará com as receitas das contribuições extintas e transformadas em imposto. Isso favorecerá ainda mais a destinação de recursos para o pagamento de juros da chamada dívida pública, que nunca foi objeto de uma auditoria integral e representa o maior gasto público federal.

Esse breve diagnóstico aponta para a urgente necessidade de realizar uma verdadeira reforma tributária em nosso país, o que só será possível a partir de amplo debate com a sociedade, em especial com a classe trabalhadora que arca com a parcela mais pesada dessa conta.

Maria Lúcia Fatorelli é auditora fiscal aposentada da Receita Federal e é Coordenadora Nacional da Auditoria Cidadã da Dívida desde a fundação do movimento no ano 2001, com diversos livros publicados no país e exterior. Escreve mensalmente para o jornal Extra Classe.